Notice

Recent Posts

Recent Comments

Link

| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

Tags

- GridSearchCV

- randomforest

- docker

- Python

- Quant

- ADP

- 파트5

- PolynomialFeatures

- 파이썬

- backtest

- 토익스피킹

- hackerrank

- SQL

- 프로그래머스

- 데이터분석전문가

- TimeSeries

- Programmers

- 실기

- sarima

- 백테스트

- 빅데이터분석기사

- 데이터분석

- lstm

- 주식

- 변동성돌파전략

- 볼린저밴드

- 코딩테스트

- 비트코인

- Crawling

- 파이썬 주식

Archives

- Today

- Total

데이터 공부를 기록하는 공간

볼린저밴드-찾기 본문

볼린저밴드 백테스트에 수수료와 슬리피지 추가

mode = 1 : 상승시 구매

mode = 2 : 하락시 구매

로 백테스트

""" 시간대별 데이터 불러오기 """

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import pyupbit

data = pyupbit.get_ohlcv("KRW-DOGE", interval = "minute5", count=12*24*7*4)# window_b : 볼린저밴드 윈도우

# window_f : 현금흐름지표 윈도우

# buy_pb : 매수조건 퍼센트볼린저 하한

# buy_mfi : 매수조건 현금흐름지표 하한

# sell_pb : 매도조건 퍼센트볼린저 상한

# sell_mfi : 매도조건 현금흐름지표 상한

# 0 < pb < 1

# 0 < mfi < 100

# slippage 거래당 0.5% (도지코인 실제 거래시 200원짜리 오차가 1원 씩 발생)

# fee 수수료 거래당 0.05%

def Bollenger_backtest(data=data, mode=1, fee=0.0005, slippage=0.005, window_b = 20, window_f=10, window_i=21, buy_pb = 0.8, buy_mfi = 80, sell_pb = 0.2, sell_mfi=20, chart=False):

df = data.copy()

df['MA20'] = df['close'].rolling(window=window_b).mean()

df['stddev'] = df['close'].rolling(window=window_b).std()

df['upper'] = df['MA20'] + df['stddev']*2

df['lower'] = df['MA20'] - df['stddev']*2

df['PB'] = (df['close'] - df['lower']) / (df['upper'] - df['lower'])

df['bandwidth'] = (df['upper'] - df['lower']) / df['MA20'] * 100

df['TP'] = (df['high'] + df['low'] + df['close']) / 3

df['PMF'] = 0

df['NMF'] = 0

for i in range(len(df.close)-1):

if df.TP.values[i] < df.TP.values[i+1]: # TP값이 전날보다 증가한다면,

df.PMF.values[i+1] = df.TP.values[i+1] * df.volume.values[i+1]

df.NMF.values[i+1] = 0

else:

df.PMF.values[i+1] = 0

df.NMF.values[i+1] = df.TP.values[i+1] * df.volume.values[i+1]

df['MFR'] = df.PMF.rolling(window=window_f).sum() / df.NMF.rolling(window=window_f).sum()

df['MFI'] = 100 - 100 / (1+df['MFR'])

df['II'] = (2*df['close']-df['high']-df['low']) / (df['high']-df['low']) * df['volume']

df['IIP'] = df['II'].rolling(window=window_i).sum() / df['volume'].rolling(window=window_i).sum() * 100

if mode == 1:

cond_buy = (df['PB'] > buy_pb) & (df['MFI'] > buy_mfi)

cond_sell = (df['PB'] < sell_pb) & (df['MFI'] < sell_mfi)

elif mode == 2:

cond_buy = (df['PB'] < buy_pb) & (df['MFI'] < buy_mfi)

cond_sell = (df['PB'] > sell_pb) & (df['MFI'] > sell_mfi)

df.loc[cond_buy, 'position'] = 1

df.loc[cond_sell, 'position'] = 0

df['position'] = df['position'].fillna(method = "ffill") # 마지막은 매도한 값인 0으로

# df.iloc[-2]['position'] = 0

# df.iloc[-1]['position'] = 0

df['position2'] = np.where(df.position != df.position.shift(1), df.position, np.NaN)

df['return'] = np.log(df['close'].shift(-1)/df['close']) # 로그수익률 : 당일 종가에 매매시 다음날 종가와 비교하여..

df['return_trade'] = np.log(df['close'].shift(-1)/df['close']) # 로그수익률 : 당일 종가에 매매시 다음날 종가와 비교하여..

cond_trade = df['position2'].notnull() # 거래가 이뤄지는 조건

df.loc[cond_trade,'return_trade'] = np.log(np.exp(df.loc[cond_trade,'return_trade'])-fee-slippage) # 수수료와 slippage 고려

df['strategy'] = df['position'] * df['return_trade']

df['cumret'] = df['strategy'].cumsum().apply(np.exp)

df['cummax'] = df['cumret'].cummax()

#df = df[max(window_b, window_f):]

drawdown = df['cummax'] - df['cumret']

mdd = drawdown.max()

result = df[['return','strategy']].sum().apply(np.exp)

strategy = result['strategy']

print("backtest results : ")

print(data.index[0] , " ~ ", data.index[-1], data.shape[0])

print("buy : sell = " + str(df.loc[cond_buy].shape[0]) + " : " + str(df.loc[cond_sell].shape[0]))

print("return : ", np.round(result['return']*100,1),"%")

print("strategy : ", np.round(result['strategy']*100,1),"%")

print("mdd : △", np.round(mdd*100,0),"%")

if chart == True:

fig, (ax1, ax2, ax3) = plt.subplots(nrows=3, figsize=(20,8))

ax1.plot(df.index, df['close'], color='#0000ff', label='close')

ax1.plot(df.index, df['upper'], 'r--', label='upper band')

ax1.plot(df.index, df['lower'], 'c--', label='lower band')

ax1.plot(df.index, df['MA20'], 'k--', label=f'MA{window_b}')

ax1.fill_between(df.index, df['upper'], df['lower'], color='0.9')

for i in range(len(df.close)):

if mode == 1:

if df.PB.values[i] > buy_pb and df.MFI.values[i] > buy_mfi:

ax1.plot(df.index.values[i], df.close.values[i], 'r^')

elif df.PB.values[i] < sell_pb and df.MFI.values[i] < sell_mfi:

ax1.plot(df.index.values[i], df.close.values[i], 'bv')

elif mode == 2:

if df.PB.values[i] < buy_pb and df.MFI.values[i] < buy_mfi:

ax1.plot(df.index.values[i], df.close.values[i], 'r^')

elif df.PB.values[i] > sell_pb and df.MFI.values[i] > sell_mfi:

ax1.plot(df.index.values[i], df.close.values[i], 'bv')

ax1.legend(loc='best')

ax2.plot(df.index, df['PB']*100, 'b', label= '%B x 100')

ax2.plot(df.index, df['MFI'], 'g--', label=f'MFI({window_f} day)')

ax2.set_yticks([-20, 0, 20, 40, 60, 80, 100, 120])

for i in range(len(df.close)):

if mode == 1:

if df.PB.values[i] > buy_pb and df.MFI.values[i] > buy_mfi:

ax2.plot(df.index.values[i], 0, 'r^')

elif df.PB.values[i] < sell_pb and df.MFI.values[i] < sell_mfi:

ax2.plot(df.index.values[i], 0, 'gv')

elif mode == 2:

if df.PB.values[i] < buy_pb and df.MFI.values[i] < buy_mfi:

ax2.plot(df.index.values[i], 0, 'r^')

elif df.PB.values[i] > sell_pb and df.MFI.values[i] > sell_mfi:

ax2.plot(df.index.values[i], 0, 'gv')

#ax2.grid(True)

ax2.legend(loc='best')

df[['return','strategy']].cumsum().apply(np.exp).plot(ax=ax3)

return df# window_b : 볼린저밴드 윈도우

# window_f : 현금흐름지표 윈도우

# buy_pb : 매수조건 퍼센트볼린저 하한

# buy_mfi : 매수조건 현금흐름지표 하한

# sell_pb : 매도조건 퍼센트볼린저 상한

# sell_mfi : 매도조건 현금흐름지표 상한

# 0 < pb < 1

# 0 < mfi < 100

# slippage 거래당 0.5% (도지코인 실제 거래시 200원짜리 오차가 1원 씩 발생)

# fee 수수료 거래당 0.05%

def Bollenger_backtest_find(data=data, mode=1, fee=0.0005, slippage=0.005, window_b = 20, window_f=10, window_i=21, buy_pb = 0.8, buy_mfi = 80, sell_pb = 0.2, sell_mfi=20, chart=False, pprint=True):

df = data.copy()

df['MA20'] = df['close'].rolling(window=window_b).mean()

df['stddev'] = df['close'].rolling(window=window_b).std()

df['upper'] = df['MA20'] + df['stddev']*2

df['lower'] = df['MA20'] - df['stddev']*2

df['PB'] = (df['close'] - df['lower']) / (df['upper'] - df['lower'])

df['bandwidth'] = (df['upper'] - df['lower']) / df['MA20'] * 100

df['TP'] = (df['high'] + df['low'] + df['close']) / 3

df['PMF'] = 0

df['NMF'] = 0

for i in range(len(df.close)-1):

if df.TP.values[i] < df.TP.values[i+1]: # TP값이 전날보다 증가한다면,

df.PMF.values[i+1] = df.TP.values[i+1] * df.volume.values[i+1]

df.NMF.values[i+1] = 0

else:

df.PMF.values[i+1] = 0

df.NMF.values[i+1] = df.TP.values[i+1] * df.volume.values[i+1]

df['MFR'] = df.PMF.rolling(window=window_f).sum() / df.NMF.rolling(window=window_f).sum()

df['MFI'] = 100 - 100 / (1+df['MFR'])

df['II'] = (2*df['close']-df['high']-df['low']) / (df['high']-df['low']) * df['volume']

df['IIP'] = df['II'].rolling(window=window_i).sum() / df['volume'].rolling(window=window_i).sum() * 100

if mode == 1:

cond_buy = (df['PB'] > buy_pb) & (df['MFI'] > buy_mfi)

cond_sell = (df['PB'] < sell_pb) & (df['MFI'] < sell_mfi)

elif mode == 2:

cond_buy = (df['PB'] < buy_pb) & (df['MFI'] < buy_mfi)

cond_sell = (df['PB'] > sell_pb) & (df['MFI'] > sell_mfi)

df.loc[cond_buy, 'position'] = 1

df.loc[cond_sell, 'position'] = 0

df['position'] = df['position'].fillna(method = "ffill") # 마지막은 매도한 값인 0으로

# df.iloc[-2]['position'] = 0

# df.iloc[-1]['position'] = 0

df['position2'] = np.where(df.position != df.position.shift(1), df.position, np.NaN)

df['return'] = np.log(df['close'].shift(-1)/df['close']) # 로그수익률 : 당일 종가에 매매시 다음날 종가와 비교하여..

df['return_trade'] = np.log(df['close'].shift(-1)/df['close']) # 로그수익률 : 당일 종가에 매매시 다음날 종가와 비교하여..

cond_trade = df['position2'].notnull() # 거래가 이뤄지는 조건

df.loc[cond_trade,'return_trade'] = np.log(np.exp(df.loc[cond_trade,'return_trade'])-fee-slippage) # 수수료와 slippage 고려

df['strategy'] = df['position'] * df['return_trade']

df['cumret'] = df['strategy'].cumsum().apply(np.exp)

df['cummax'] = df['cumret'].cummax()

#df = df[max(window_b, window_f):]

drawdown = df['cummax'] - df['cumret']

mdd = drawdown.max()

result = df[['return','strategy']].sum().apply(np.exp)

strategy = result['strategy']

if pprint == True :

print("window_b=",window_b, "window_f=" , window_f, "buy_pb=", buy_pb, "buy_mfi=", buy_mfi, "sell_pb=", sell_pb, "sell_mfi=", sell_mfi, strategy, mdd)

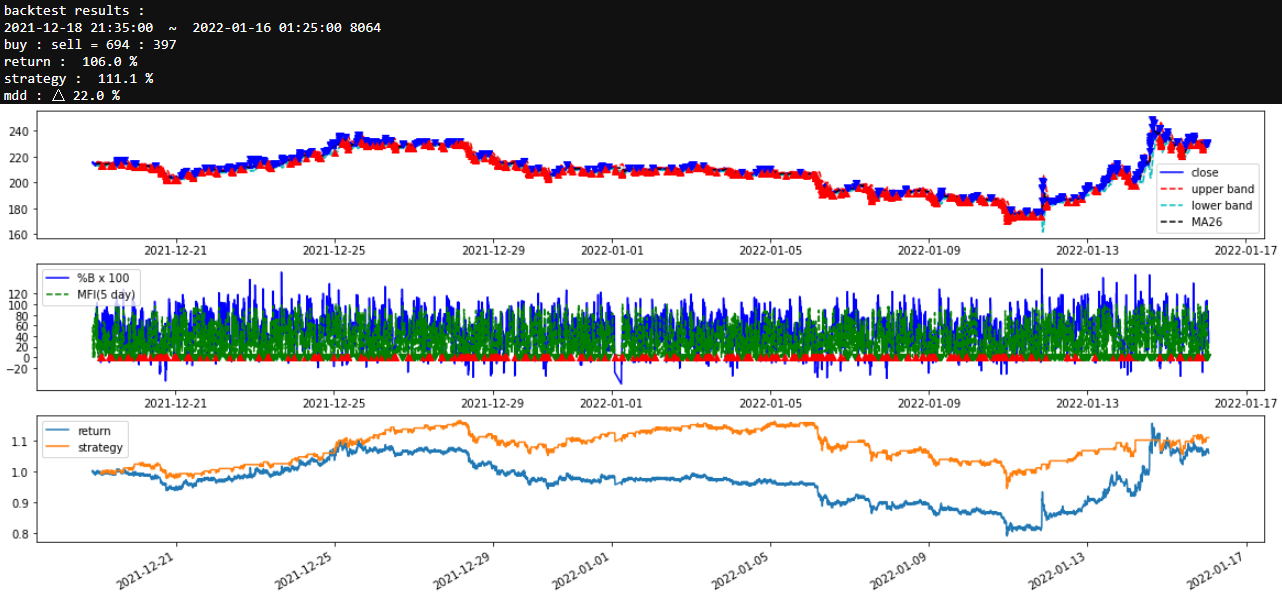

return strategy, mdd○ 슬리피지 포함 mode = 1

a = Bollenger_backtest(data=data, mode =1, fee=0.005, slippage=0.05, window_b = 20, window_f=10, window_i=21, buy_pb = 0.8, buy_mfi = 80, sell_pb = 0.2, sell_mfi=20, chart=True)

○ 슬리피지 포함 mode = 2

a = Bollenger_backtest(data=data, fee=0.0005, slippage=0.005, mode =2, window_b = 50, window_f=5,buy_pb = 0.2, buy_mfi = 20, sell_pb = 0.8, sell_mfi=80, chart=True)

> 안하는 것만 못하다

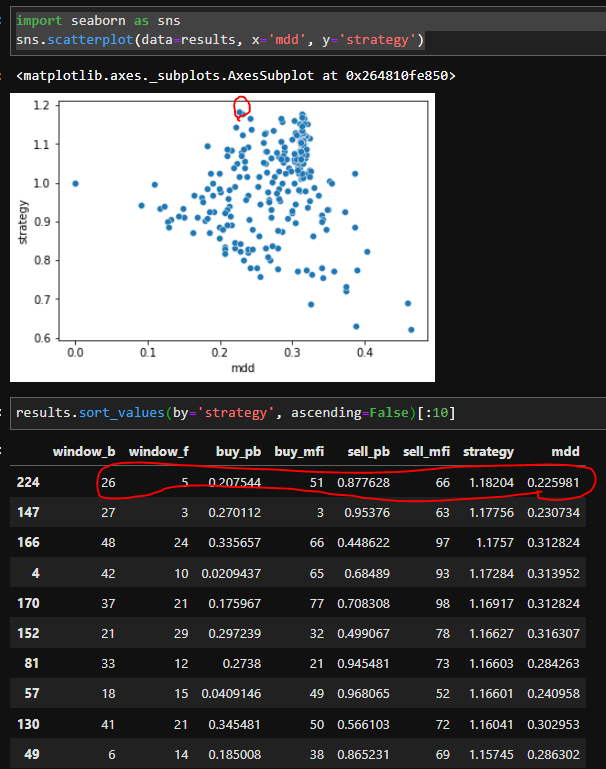

○ 파라미터 최적화해보기

# mode = 2 는 낮을때 사고 높을 때 파는 것

results = pd.DataFrame(columns = ['window_b', 'window_f','buy_pb','buy_mfi','sell_pb','sell_mfi','strategy', 'mdd'])

mode = 2

i=0

for j in range(1000):

b = np.random.randint(5, 50)

f = np.random.randint(3, 30)

b_mfi = np.random.randint(1, 99) #1~99

s_mfi = np.random.randint(1, 100) #1~99

b_pb = np.random.rand(1)[0] # 0~1

s_pb = np.random.rand(1)[0] # 0~1

if mode == 2:

if (b_mfi < s_mfi) & (b_pb < s_pb):

try:

strategy, mdd = Bollenger_backtest_find(data=data, mode=mode, window_b = b, window_f = f, buy_pb = b_pb, buy_mfi = b_mfi, sell_pb = s_pb, sell_mfi=s_mfi, pprint=True)

results.loc[i, 'window_b'] = b

results.loc[i, 'window_f'] = f

results.loc[i, 'buy_pb'] = b_pb

results.loc[i, 'buy_mfi'] = b_mfi

results.loc[i, 'sell_pb'] = s_pb

results.loc[i, 'sell_mfi'] = s_mfi

results.loc[i, 'strategy'] = strategy

results.loc[i, 'mdd'] = mdd

i=i+1

except:

print('error')

pass

a = Bollenger_backtest(data=data, mode=2, fee=0.0005, slippage=0.005, window_b = 26, window_f=5, window_i=21,

buy_pb = 0.1, buy_mfi = 50, sell_pb = 0.88, sell_mfi=66, chart=True)

▷ 도지코인은 가장 좋았던 난수 시나리오를 사용하면, 그냥 지니고 있는 것 보다는 낫다.

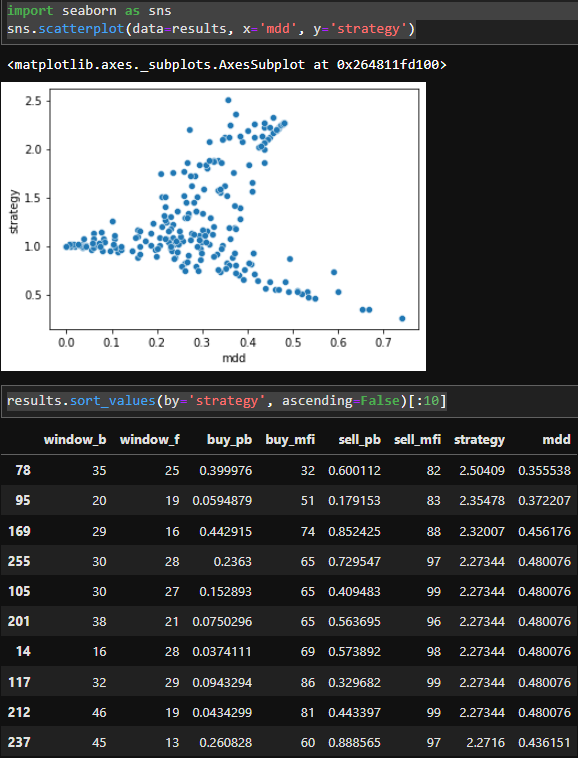

○ 비트코인으로 테스트

▷ + 가 나는 시나리오가 없다고 봐도 무방

○ NEAR 코인

mdd가 높은편이지만 수익률도 꽤 높다. 하지만..

▷ 보유수익률만도 못하다.

mode=1도 마찬가지.

(결론)

볼린저밴드만 가지고 실전에서 테스트하는 것은 무리인 것 같다.

다른 지표들을 검색해보고, 다른 알고리즘을 추가적으로 넣어봐야할 것 같다.

'STOCK > 비트코인' 카테고리의 다른 글

| 1% GAP (0) | 2022.01.17 |

|---|---|

| plotly 캔들스틱, 저항선 그리기 (0) | 2022.01.16 |

| 볼린저밴드-추세추종-문제점 (0) | 2022.01.16 |

| 볼린저밴드-추세추종-return 계산하기(백테스트 문제점) (0) | 2022.01.11 |

| 볼린저밴드-추세추종 (실전 테스트) (0) | 2022.01.11 |